Maitriser la rédaction de la clause bénéficiaire : un art qui rapporte

Publié le 06 mars 2024

Partager

Avec 1 923 milliards d’euros capitalisés fin 2023(1) , l’assurance-vie est plébiscitée par les épargnants français. Principaux facteurs d’attraction : un cadre fiscal spécifique et un excellent outil de transmission de patrimoine. Dans ce cadre il est essentiel de porter une attention particulière à la rédaction de la clause bénéficiaire.

Solution d’épargne et de revenus complémentaires, l’assurance-vie est aussi un excellent vecteur de transmission du patrimoine.

Commençons par un rappel : la clause bénéficiaire désigne celles et ceux à qui seront versés les capitaux au dénouement du contrat, c’est à dire au décès de l’assuré. Et ce, hors succession, avec une fiscalité spécifique. On saisit dès lors l’enjeu de bien la rédiger et de la requestionner régulièrement.

La question des dates de souscription

Les capitaux versés au moment du décès sont soumis à une taxation spécifique selon la date d’adhésion et ou du versement.

| Versements après le 13 octobre 1998 | ||

| Avant… | Après… | |

| …l’âge de 70 ans | ||

| Adhésion postérieure au 20 novembre 1991 | Taxation des capitaux décès (20 % ou 31,25 % au-delà de 700 000 €) après abattement de 152 500 € par bénéficiaire | Intégration des primes versées après 70 ans dans l’actif successoral après un abattement global de 30 500 € par assuré et imposition selon les règles de droit commun en fonction du lien de parenté entre l’assuré et le bénéficiaire. Les intérêts sont exonérés. |

À retenir : nonobstant les dates, le conjoint (lié par un contrat de mariage ou un PACS), ne paie aucune fiscalité(2) sur les capitaux décès qu’il reçoit.

Clause standard ou sur-mesure ?

Au-delà de ces aspects fiscaux, bien rédiger la clause bénéficiaire, permet, de prévoir la répartition des capitaux au moment du décès de l’assuré.

Le plus souvent, la clause bénéficiaire standard répond aux souhaits des souscripteurs : protéger le conjoint et ses propres enfants.

Pour autant, selon votre situation individuelle, il est possible de façonner une solution personnalisée maîtrisant les répercussions fiscales.

Les personnes vivant en union libre, par exemple, peuvent mentionner leur concubin comme bénéficiaire principal. Si ce n’est pas le cas, les droits de succession s’élèveraient à 60 % !

La juste rédaction de la clause bénéficiaire est par ailleurs essentielle à de nombreux niveaux :

- Dans le cas où le/les bénéficiaires ne sont pas identifiés ou identifiables, les capitaux décès réintègrent la succession et perdent ainsi le bénéfice de la fiscalité favorable de l’assurance vie

- Il est important de prévoir des bénéficiaires de second rang dans le cas où le bénéficiaire de premier rang n’existe plus, est décédé ou renonce aux capitaux décès. De même, les notions de représentation et de renonciation doivent être prévues dans la rédaction de la clause bénéficiaires.

- Enfin, lorsque les bénéficiaires sont désignés, il faut bien veiller à déterminer leurs parts respectives, de préférence en pourcentage et non en montant.

Une attention particulière à porter aux primes manifestement exagérées

Comme les capitaux versés au décès de l’assuré sont réputés hors succession, ils n’obéissent pas aux règles de répartition du patrimoine entre quotité disponible et réserve héréditaire.

Attention néanmoins, si un héritier réservataire (enfants dans la majorité des cas) s’estime lésé, il peut saisir la justice.

Pour statuer sur le sujet, les juges évaluent un certain nombre de critères comme la périodicité des rachats, le montant des versements (selon la situation patrimoniale, familiale et financière), etc. S’il est considéré que le montant est manifestement exagéré, les capitaux seront finalement soumis aux règles civiles et fiscales de la succession..

À noter : il peut paraître peu judicieux, sur le strict plan fiscal, d’intégrer dans la rédaction de sa clause bénéficiaire des personnes ou organismes déjà exonérés de droits de succession ; comme les conjoints ou partenaires de PACS exonérés de droits de succession depuis 2007 ou, entre autres, des associations ou fondations reconnues d’utilité publique.

En revanche, sur le plan civil, la clause bénéficiaire désignant le conjoint survivant permet de le protéger L’argument fiscal ne fait pas tout !

Mise à jour régulière

Naissance d’un enfant, d’un petit-enfant, décès, séparation, variation patrimoniale importante…

Au cours d’une vie, beaucoup d’événements peuvent nécessiter des ajustements dans la rédaction de la clause bénéficiaire. Côté formel, un simple courrier suffit pour la modifier et l’adapter à la réalité et à la volonté de l’assuré.

Les intérêts d’une clause sur-mesure

Que ce soit sur le plan fiscal ou civil, l’assurance-vie présente de nombreux intérêts. Ces intérêts sont renforcés par la juste rédaction de la clause bénéficiaire et au recours, lorsque la situation le justifie à des clauses sur-mesure qu’il convient de rédiger avec l’aide de conseils. Deux exemples : la clause bénéficiaire démembrée et la clause bénéficiaire à option.

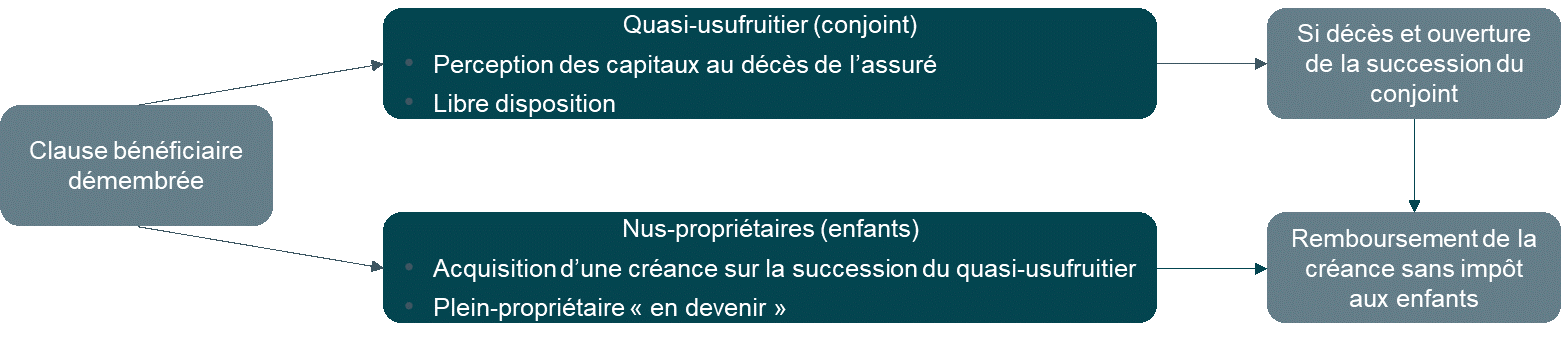

Démembrement de la clause bénéficiaire

Il permet de protéger le conjoint survivant en le désignant quasi-usufruitier des capitaux décès, tout en donnant la nue-propriété aux enfants. Résultat : l’usufruitier peut, sous certaines conditions, disposer librement du capital tandis que le nu-propriétaire aura un droit de créance sur la succession du conjoint usufruitier. Cette créance serait dès lors considéré comme un passif de succession, déductible à ce titre des droits de succession de l’usufruitier.

Clause à options ou « clause à tiroirs »

Elle indique un bénéficiaire qui pourra choisir une fraction du capital décès parmi plusieurs options déterminées par le souscripteur-assuré : 100 %, 75 %, 50 % par exemple. Le solde sera versé aux autres bénéficiaires désignés dans la clause.

Le conjoint premier bénéficiaire peut ainsi adapter son choix à ses besoins au moment du dénouement du contrat.

Attention : cela exige d’obéir à plusieurs règles de forme qu’un expert saura vous préciser.

Vous l’avez compris : rédiger la clause bénéficiaire s’inscrit dans une analyse patrimoniale, personnelle et familiale globale. Avec des objectifs bien définis au plan successoral, civil et fiscal.

D’où l’importance d’être accompagné par un professionnel. En plus de vous aider à clarifier votre vision, il saura la traduire au plus près de vos souhaits ; et vous conseiller régulièrement selon les changements législatifs et votre évolution personnelle.

(1) Source : France Assureurs

(2) Sous réserve des prélèvements sociaux qui n’auraient pas été prélevés sur les gains.