Les sirènes des marchés et les raisons de leur euphorie

Publié le 06 février 2023

Auteur

Véronique Riches-Florès

Économiste

Alors que la Chine se libère, enfin, du joug des restrictions sanitaires extrêmes qui ont marqué une bonne partie de l’année 2022, tout, ou presque, semble annoncer des jours meilleurs.

C’est bien le scénario que plébiscitent les marchés depuis la fin octobre, d’abord en Europe, puis plus globalement : Chine et, dans son sillage, les pays émergents, auxquels la chute du dollar redonne de l’attrait, jusqu’aux valeurs technologiques, pourtant encore récemment bien malmenées et, enfin, les cryptomonnaies.

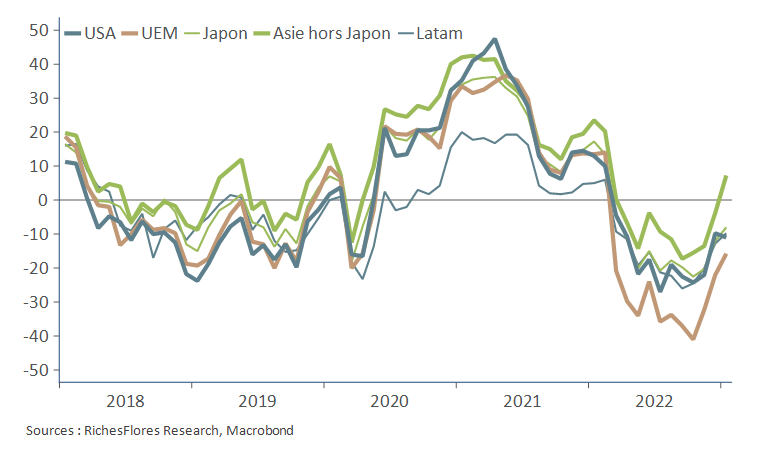

Après avoir broyé du noir, comme rarement, les investisseurs ont retrouvé l’appétit pour le risque. Les indicateurs Sentix du climat de confiance des investisseurs, souvent tombés sur des plus bas historiques à l’automne, se sont partout redressés dans la perspective d’un « pivot » des Banques centrales, expression initialement utilisée par le président de la FED en novembre pour mentionner une inflexion de sa politique à la faveur des moindres hausses possibles de ses taux directeurs à l’avenir.

Dans un tel contexte, 2023 a commencé en fanfare, la confiance du mois de décembre renforcée par la publication des données rassurantes d’inflation en début de mois.

Indices Sentix des perspectives des investisseurs

Les lettres mortes des messages des Banques centrales

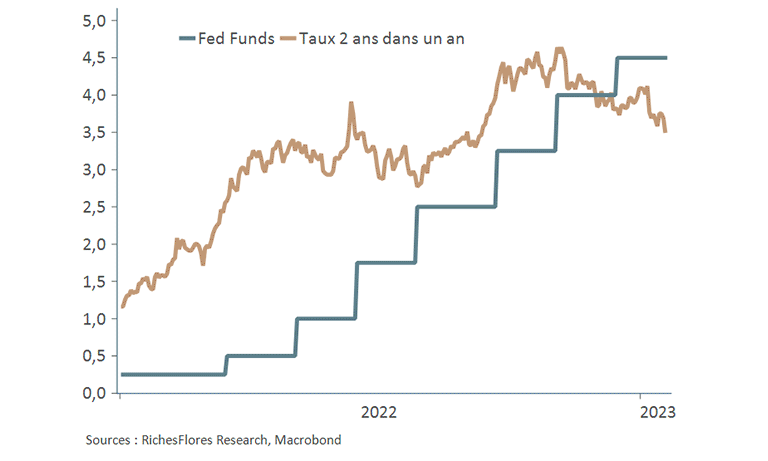

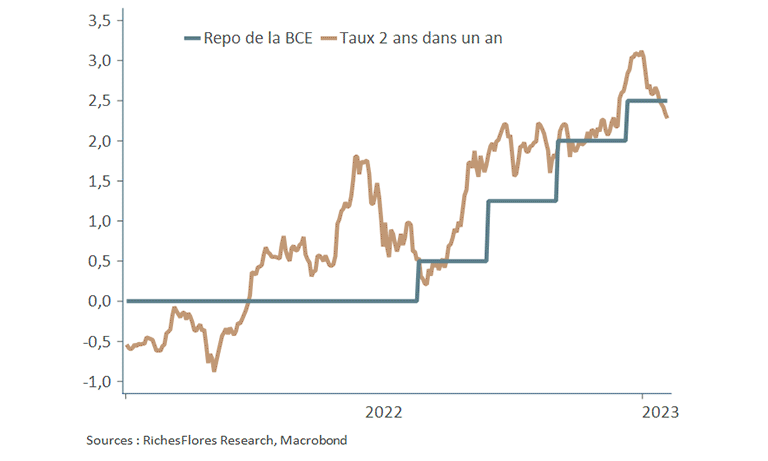

Quoi qu’en disent les Banques centrales, toujours dubitatives sur les garanties d’une inflation durablement assagie, les anticipations de hausses des taux se sont retournées : mi-janvier, les marchés n’intégraient guère davantage qu’un demi-point de remontée des Fed Funds et à peine plus du repo de la BCE encore à venir, avant un repli des taux directeurs en dessous de leur niveau présent d’ici l’an prochain aux États-Unis et en zone euro.

Taux directeurs et anticipations de politique monétaire de la FED et de la BCE

La confiance dans le repli des taux d’intérêt a créé les conditions d’un regain d’appétit pour le risque, particulièrement marqué sur la plupart des classes d’actifs.

- Les marchés du crédit aux entreprises, malmenés par les hausses de taux et le risque de récession l’an dernier ont profité de la configuration en présence, favorable à un écrasement des spreads, y compris sur les segments les plus à risques (High Yield). Les marchés des dettes souveraines ne sont pas en reste, notamment en Europe, où les mêmes effets ont écrasé les écarts de taux d’intérêt, des pays traditionnellement les plus à risque, avec l’Allemagne.

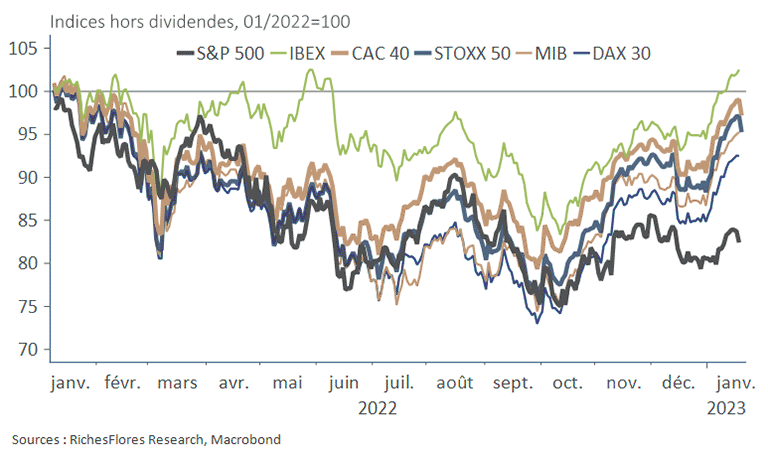

- Sur les bourses européennes, ce regain d’appétit pour le risque a repositionné la plupart des indices en position favorable, coupant court au « bear market » qui avait marqué le contexte international au cours des neuf premiers mois de l’année. Partant, les indices européens ont profité d’un puissant appel d’air, simultanément autorisé par l’évacuation des craintes extrêmes, la chute de l’euro et un report des investisseurs américains sur les valeurs régionales, moins onéreuses que les américaines, notamment sur la technologie. Mi-janvier, l’Euro Stoxx avait renoué avec son niveau d’un an auparavant, l’IBEX encore plus haut et le CAC 40 en tête de peloton des grands indices régionaux. Le DAX, en retrait, avait toutefois retrouvé des couleurs ; l’ensemble beaucoup mieux orienté que les indices américains.

Principaux indices européens et S&P 500

Nul ne peut prévoir avec précision, à ce stade, quels seront les enchaînements économiques à venir. En revanche, s’il existe des possibilités d’être favorablement surpris, que ce soit en provenance de Chine ou de la demande du monde occidental revigorée par le repli de l’inflation, une chose est presque sure : cela ne se fera pas sans resserrement additionnel des politiques monétaires.

C’est bien sur ce point que le scénario, de reprise économique et de baisse des taux, privilégié par les marchés ces dernières semaines, semble caduc et, de facto, excessivement optimiste.

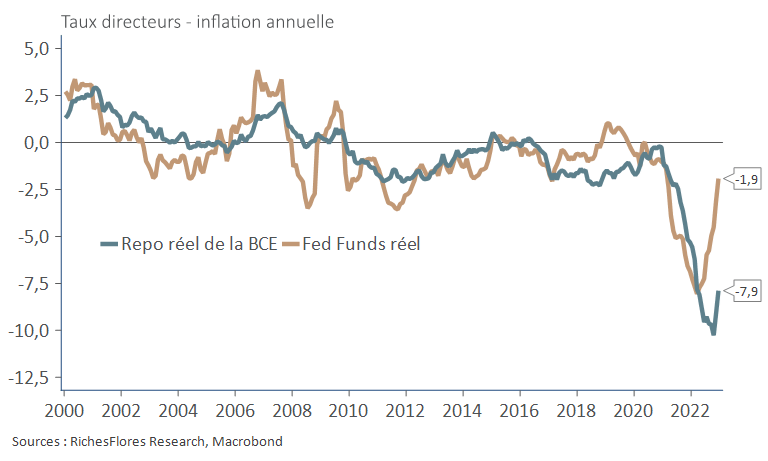

La raison de cette affirmation tient dans le constat d’une normalisation monétaire inachevée. Les taux d’intérêt réels sont encore très négatifs, notamment en Europe. C’est en partie la raison pour laquelle le durcissement monétaire, complété des aides publiques, n’a eu que des effets relativement limités sur la demande de crédit et, in fine, l’activité, jusqu’à présent.

Avec une inflation encore largement supérieure au niveau recherché par les Banques centrales, ces dernières ne renonceront vraisemblablement à leur objectif de neutralité des taux réels qu’en cas de risque majeur de récession, comme l’a, d’ailleurs, clairement exprimé par J. Powell cet automne. Il reste donc encore un peu de chemin pour parvenir à ce point recherché, même si la chute de l’inflation fera une partie du travail. Sauf multiplication accélérée des risques de récession, jusqu’alors exclus par les marchés, la FED et la BCE iront jusqu’à la neutralité de leurs taux directeurs, soit autour, vraisemblablement légèrement au-dessus de zéro. Il s’agit pour la première de 75 à 100 points de base supplémentaires de hausse des Fed Funds et de 150 points de base pour la BCE qui porteraient ses taux directeurs dans la région de 4 % d’ici au printemps.

Taux réels ex-post de la FED et la BCE

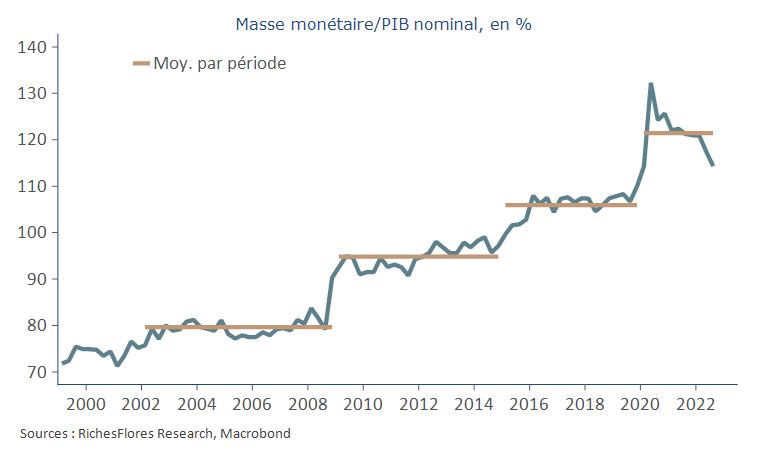

La normalisation des taux réels est d’autant plus nécessaire que les banques centrales ont, jusqu’alors, peu agi sur leur bilan. Les liquidités mondiales restent, de fait, très abondantes, ce qui a pour effet de diluer l’efficacité de leur resserrement monétaire et de créer, de facto, un environnement hautement spéculatif. On comprend mieux, à la lueur de cette situation, la capacité des marchés à rebondir de manière disproportionnée au moindre signal positif, cours des matières premières notamment.

Taux de liquidités mondiales

Malgré son reflux récent, le haut niveau du taux de liquidités mondiales risque d’alimenter des tensions précoces sur les prix mondiaux des matières premières en cas de reprise, notamment chinoise, ce qui constitue tout à la fois une limite à la croissance future et une raison supplémentaire à la vigilance des banques centrales.

Cet avertissement donné, les chances d’un rebond un tant soit peu significatif de la croissance semblent, malgré tout, assez limitées, ceci pour au moins trois raisons.

1- Un potentiel de reprise chinoise probablement bien érodé

Si la perspective d’un rebond de la demande, une fois l’épidémie dépassée, est assez peu discutable, les questions de son ampleur et de sa durée le sont beaucoup plus :

- La crise immobilière est loin de pouvoir être évacuée, dans un contexte de surendettement généralisé des ménages et entreprises.

- Les chances d’un redémarrage du commerce extérieur sont ténues, à en juger par les perspectives de demande mondiale et par les barrages protectionnistes grandissants.

- Surendettement et vieillissement démographique accéléré réduisent la capacité du pays à se suffire d’une croissance autocentrée.

Xi Jinping a perdu la confiance de sa population. Malgré des millions de morts probables depuis la levée des barrières sanitaires, l’échec de sa politique zéro-covid sera d’autant plus cinglant si la situation s’améliore. Comment tentera-t-il de récupérer la crédibilité qui lui fait défaut, sur le front domestique ou en dehors de ses frontières ? Manifestement, le contexte en présence ne fait pas la part belle aux perspectives les plus encourageantes en provenance de Chine.

2- Immobilier, la pierre d’achoppement

Quatorze années après la crise de 2008, le marché immobilier a retrouvé des niveaux de prix exorbitants, résultat pour une large partie des politiques quantitatives et des baisses des taux d’intérêt. L’exposition de ce marché au changement radical des conditions de financement s’en trouve d’autant plus élevée. Non seulement, la solvabilité des ménages s’est effondrée mais les rendements escomptés de l’investissement locatif, principal moteur de ce marché ces dernières années, ont été grandement érodés. Le retournement est, ainsi, le plus souvent brutal et, quand bien même, les observateurs s’accordent à dire que la situation en présence n’a pas grand-chose à voir avec celle qui prévalait avant la crise de 2008, on aurait tort de considérer qu’une récession immobilière puisse être indolore. Ces dernières ont le plus souvent entraîné les économies en récession, avec ou sans crise bancaire. Le secteur constitue une menace persistante sur les perspectives mondiales, américaines notamment.

Conditions d’acquisition d’un logement aux Etats-Unis

3- Résultats des entreprises : l’inflation va manquer !

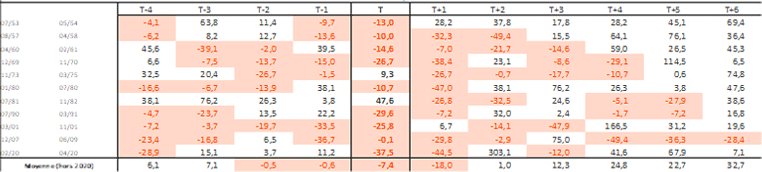

2022 a été marquée par une résilience inattendue des résultats des entreprises qui n’ont cessé de surprendre positivement jusqu’au troisième trimestre inclus. Le phénomène n’est pas rare en période d’embardée inflationniste, il est même quasiment systématique si l’on en juge par l’examen des performances bénéficiaires à l’occasion des récessions passées de l’économie américaine. Les profits intègrent, en effet, la partie nominale des résultats enflés par les hausses de prix. Tel a été le cas en 1975, 1980 et même en 2008, les trois principaux épisodes inflationnistes et les seuls de l’histoire américaine au cours desquels les profits des entreprises n’ont pas baissé avec de l’entrée en récession. Ceci ne les a pas empêchés de baisser plus tard, lorsque l’inflation a reflué.

Évolution des profits des sociétés américaines avant et pendant les récessions (T), en %

Le contrecoup du repli de l’inflation et le renchérissement des frais financiers, risquent de peser sur les résultats 2023 des entreprises et, dans leur sillage, sur les perspectives d’investissement productif et d’emploi.

On l’aura compris, les perspectives sont loin d’être aussi limpides et engageantes que ne le suggèrent les marchés ces derniers temps. Si l’évacuation des risques extrêmes et le reflux de l’inflation permettent d’espérer un contexte économique moins oppressant en début d’année, les chances que cette amélioration perdure semblent encore ténues. Les risques de récession, bien que décalés dans le temps, peuvent en l’occurrence difficilement être écartés du panorama des perspectives pour l’instant.

Date de rédaction : 20 janvier 2023

À propos de Véronique Riches-Florès, auteur de cet article

Économiste, diplômée de l’Université de Paris I, V. Riches-Florès dirige la société de recherche indépendante RICHESFLORES RESEARCH depuis 2012, après une expérience professionnelle dans le milieu académique – Observatoire français des conjonctures économiques –, et dans la banque d’Investissement, (Société Générale Corporate & Investment Banking). Spécialiste de l’économie mondiale et des marchés de capitaux, elle réalise des diagnostics et prévisions s’appuyant sur une double approche à la fois conjoncturelle et structurelle.

Lire la suite

-

Après une année 2022 marquée par une crise de l’approvisionnement et des vagues d’inflation sans précédent, quelles sont les perspectives pour 2023 ? Allons-nous assister à une reprise économique et une baisse des taux ou les chances d’un rebond économique significatif sont-elles assez limitées ?

Lire l'article

-

Face à la résurgence de l’inflation en 2022, quelles actions les banques centrales occidentales ont-elles mis en place pour lutter contre l’érosion monétaire ? Quelles conditions ont favorisé le changement de cap de la Banque du Japon et quel impact cette vague inflationniste aura-t-elle sur le contexte économique international et les perspectives de taux d’intérêt ?

Lire la suite