Localisez-vous et découvrez l'agence la plus proche

Les agences les plus proches de chez vous

Comment valoriser et diversifier son épargne dans la performance et l’équilibre ? Le tout sans subir ce fameux indice de la volatilité des marchés – VIX pour volatility index – représentatif des phases de stress des marchés financiers ? Nous vous partageons trois solutions.

« La peur est mauvaise conseillère » dit l’adage à raison. Alors, quand l’actualité boursière met la pression, il est urgent… de se poser ; pour analyser et composer.

D’autant que le biais cognitif nommé « pensées de groupe » amplifie les mouvements d’achats ou de ventes. Car les épargnants, sans en avoir conscience, accompagnent voire amplifient souvent les tendances des marchés financiers. Les moutons du Panurge de Rabelais ou plus spécifiquement le biais de la finance comportementale…

Une logique pas si logique

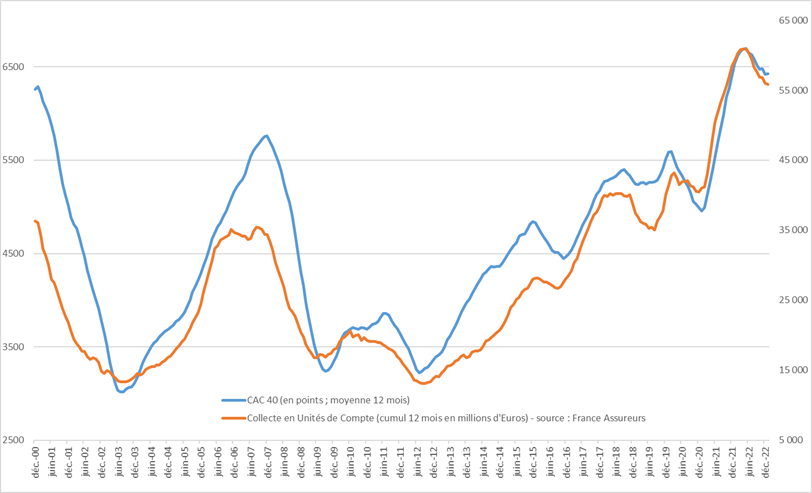

Les épargnants investissent plus massivement en Bourse quand les marchés vivent des périodes de hausse importante ; et présentent en conséquence des niveaux élevés. Ils sont plus rares à investir quand les baisses sont importantes ou que les niveaux sont bas (cf. schéma infra).

Pour les experts, il semble pourtant naturel d’anticiper une baisse quand les marchés sont hauts et une hausse quand ils sont bas.

Source CAC 40 : Bloomberg – Source collecte en unités de compte : France Assureurs

Résultat : entre les périodes dominées par des réactions irrationnelles et la tendance humaine à privilégier, le fait récent au potentiel à venir, difficile de s’y retrouver !

Pour vous orienter vers des types de placement robustes, performants et équilibrés, sans y engloutir trop de temps, nous vous proposons trois stratégies.

Toutes distinctes mais avec un dénominateur commun : elles donnent de la valeur au temps.

Produits structurés : diversification et visibilité

Ils présentent deux caractéristiques principales :

- Une date de remboursement définie d’avance : soit avec une échéance fixe soit avec des possibilités de remboursement en cours de vie (entre 2 et 10 ans).

- Un couple rendement/risque bien identifié par les épargnants dès souscription.

Résultat : plus de lisibilité et de sérénité dans les tumultes boursiers.

Exemple : parmi les produits structurés proposés par Le Conservateur, les bien nommés Conservateur Double Opportunité cumulent les atouts.

Ils permettent de bénéficier à échéance d’une performance positive ; que les indices boursiers – CAC 40 ESG ou Eurostoxx 50 ESG – soient à la hausse (dans la limite de +40/45/50% pour les supports actuellement commercialisés) ou à la baisse (jusqu’à -40/-45/-50% pour les supports actuellement commercialisés).

Cette mécanique originale permet de mettre à profit la volatilité des marchés financiers (à la hausse comme à la baisse) pour créer dans la durée de la performance.

La logique est identique pour les supports qui proposent une garantie du capital au terme. Ainsi, même si le produit structuré traverse à un moment une moins-value latente, l’épargnant sait qu’il retrouvera son capital au terme prévu d’entrée ; tout en optimisant la performance initialement envisagée.

Fonds datés : le temps compte !

À l’inverse des produits structurés dont la gestion vise à suivre mécaniquement une formule définie ou un indice financier, les fonds datés sont gérés activement par des professionnels de la gestion d’actif. Les plus répandus sont les fonds obligataires à échéance.

Ces fonds obligataires, majoritairement investis dans des obligations d’entreprises présentent deux caractéristiques avantageuses :

- une date d’échéance connue à l’avance ;

- la possibilité de capitaliser les intérêts issus des obligations jusqu’à leur échéance (appelé « portage obligataire ») ;

- Ces fonds bénéficient également d’une diversification des risques liée aux nombres d’émetteurs différents au sein des portefeuilles.

La gestion active de ces fonds visent à évaluer régulièrement la qualité des titres détenus afin d’éviter les émetteurs obligataires présentant les risques jugés les plus importants.

Gestion à horizon déterminé : souplesse et performance

Cette technique permet de maximiser le rendement d’un portefeuille d’actifs financiers selon un terme fixé d’avance.

Son principe : moduler sa composition en fonction du temps restant avant échéance pour capter la performance à long terme des marchés financiers ; tout en sécurisant progressivement les placements à l’approche du terme.

Le Plan d’Épargne Retraite offre par exemple ce type de gestion profilée.

Le PER, grâce à l’option de gestion profilée, propose une gestion évolutive permettant de réduire progressivement les actifs les plus dynamiques – à l’approche de l’âge déclaré et prévisible de départ à la retraite, c’est-à-dire du terme prévisible de consommation de son épargne.

La Tontine s’inscrit aussi dans cette gestion à horizon déterminé.

Majoritairement investie au début de sa gestion sur les actifs les plus dynamiques – actions, actifs non cotés, dettes obligataires privées… – elle fait peu à peu place, à mesure qu’approche l’échéance, à des actifs plus prudents. Résultat : une performance consolidée.

En somme, la gestion à horizon déterminé permet :

- de capitaliser sur la dynamique de long terme des marchés financiers,

- tout en bénéficiant d’une sécurisation des placements à l’approche du terme – en évitant ainsi les mauvaises surprises au moment où l’épargne est récupérée.

Dernier atout de la gestion à horizon déterminée : l’opportunité d’une planification patrimoniale grâce aux différentes échéances des placements sélectionnés et adaptée à chaque profil d’investisseur (prudent, équilibré, dynamique).

Et vous, quel épargnant êtes-vous ?

Seule une approche personnalisée et sur-mesure permet de trouver la bonne place de ces solutions dans les patrimoines de chacun. Le produit d’épargne n’est en effet adapté que si il répond à un objectif identifié et à un profil d’épargnant. Contactez-nous !

Comment prolonger son niveau de vie à l’issue de sa vie professionnelle ? Quelle stratégie adopter pour optimiser ses revenus et sa fiscalité sans mettre son patrimoine en danger ? Nos experts vous éclairent.

Anticiper face à un contexte compliqué

C’est un fait démographique : l’allongement structurel de l’espérance de vie conjugué à la baisse de la natalité font chuter le ratio « cotisants/retraités ». Et selon les analyses sur Comité d’Orientation des Retraites, la dégradation va probablement s’amplifier. Résultat : une baisse prévisible du taux de remplacement qui devrait converger vers 50 % ; soit un niveau de vie à la retraite réduit de moitié par rapport aux derniers revenus d’activités.(1)

D’où l’importance de se constituer en amont une épargne destinée à une retraite par capitalisation ; elle complètera opportunément les revenus liés au régime par répartition.

La question de la capitalisation

Si l’ambition parait simple sur le papier, le chemin des solutions s’avère compliqué. Car il s’agit de se poser les bonnes questions pour conserver le plus de liberté possible dans ses choix futurs.

Sachez par exemple que la sortie des solutions traditionnelles d’épargne retraite (PERP, Madelin, Article 83…) se faisait principalement sous forme de rente. Avec ces solutions, lors du décès de l’assuré au contrat, le conjoint survivant peut, sous conditions, percevoir une réversion de la rente. Mais au décès du conjoint, les descendants ne peuvent prétendre à aucune transmission du capital non consommé. Le capital constitutif de la rente reste en effet aliéné à l’établissement financier auprès de qui la souscription a été opérée.

Alors comment concilier revenus complémentaires, fiscalité raisonnée et transmission de patrimoine ?

Au total, si l’évolution du PIB français par habitant a accusé un certain retard relativement à l’Allemagne au cours de la décennie écoulée, la situation n’a rien de celle d’un déclin, quand la France a plutôt mieux réussi à se protéger des crises de ces trois dernières années que la plupart de ses voisins.

Complémentaire, mon cher Watson !

Pour commencer, il s’agit d’évaluer le plus finement possible ses futurs besoins de revenus ; en analysant avec soin le train de vie escompté. La réduction des revenus peut notamment impliquer moins d’impôts. Quant aux frais de déplacement liés à l’activité (essence, entretien de voiture…), ils sont aussi susceptibles de diminuer.

Pour autant, cette période peut générer des dépenses supplémentaires, notamment en santé et loisirs (voyages, activités…).

Dès lors, il faut pouvoir compter sur une épargne retraite qui combine régularité des revenus et disponibilité des capitaux.

Deux autres paramètres méritent d’être intégrés à l’analyse.

- La prévoyance : si je décède, mon conjoint et/ou mes enfants seront-ils protégés avec l’épargne constituée ?

- La transmission : s’il reste de l’épargne non-consommée à ma disparition, sera-t-elle transmise dans de bonnes conditions ?

L’analyse multifactorielle s’avère donc essentielle.

Et l’enjeu est de taille : composer une solution retraite optimisée aux plans économique, fiscal, civil et prévoyance.

Donner de la valeur au temps…

Cette évidence est parfois négligée : le temps long est le meilleur ami de votre épargne. Imaginez…

Quand on se constitue une épargne retraite à 50 ans, elle ne sera utilisée que dans

14 ans – 64 ans étant l’âge cible de départ en retraite. S’y ajoutera un temps de consommation qui pourra varier de 15 à plus de 40 ans selon les trajectoires.

Cette amplitude encourage les solutions d’épargne de moyen et long terme.

Avantages : bénéficier des tendances positives des marchés financiers et lutter contre les effets de l’inflation. Car avec un taux réel (taux d’intérêt moins taux d’inflation) autour de -2 % par an pendant 20 ans, l’épargne peut perdre plus d’un tiers de sa capacité de consommation.

Focus sur trois options d’épargne de moyen et long terme.

Le contrat d’assurance-vie : on lui dit merci…

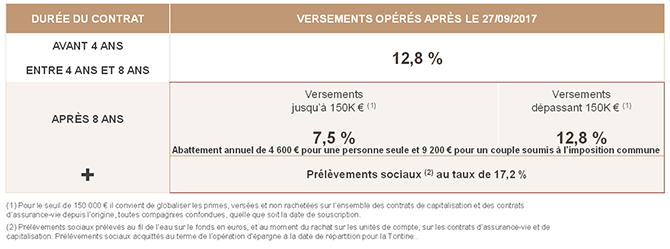

Premier avantage du contrat d’assurance-vie : son traitement fiscal favorable. De fait, excepté les prélèvements sociaux relatifs au rendement du fonds en euros – et un éventuel Impôt sur la fortune immobilière (en cas d’investissement dans des supports immobiliers) – cette enveloppe de capitalisation est fiscalement neutre jusqu’à la sortie du contrat.

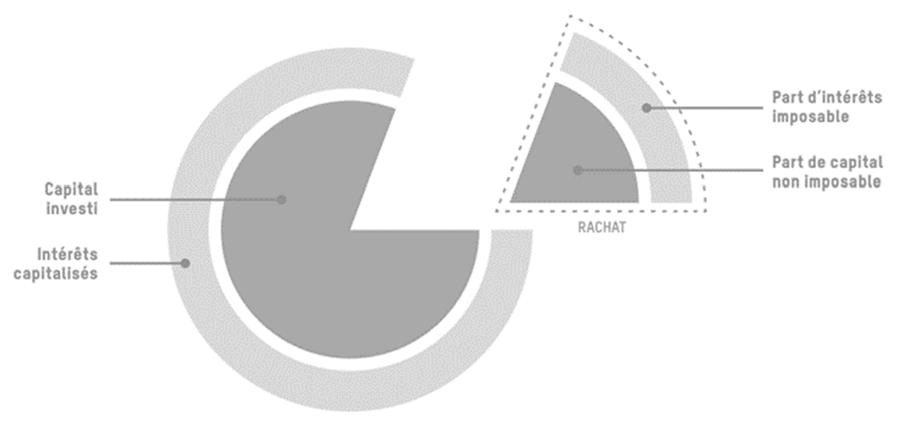

À ce moment – nommé rachat – deux autres facteurs atténuent la fiscalité :

- L’effet d’assiette : quand le rachat porte sur une partie du contrat, seuls les intérêts capitalisés depuis la souscription portent à fiscalité, le capital initial n’est pas taxé. Ainsi la part fiscalisée du rachat se trouve réduite.

- L’effet taux : même simplifiée depuis l’adoption en 2017 de la flat tax sur les produits financiers, la fiscalité du contrat d’assurance-vie reste un cas particulier. En plus d’un taux d’imposition sur le revenu spécifique (7, 5 % ou 12,8 %).(2)

Les contrats ouverts depuis plus de 8 ans bénéficient d’abattements annuels sur les intérêts. Leurs montants : 9200 € pour un couple soumis à imposition commune et 4600 € pour un célibataire.

Au-delà de ces avantages fiscaux, le contrat d’assurance-vie déploie trois autres atouts :

- Maîtrise : la perception de vos revenus complémentaires ne se fait pas de façon systématique mais selon vos envies et besoins réels.

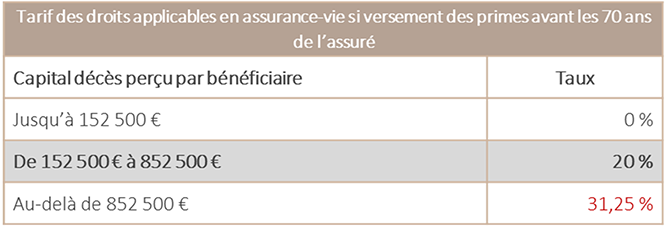

- Transmission facilitée : le capital constitué par le contrat d’assurance-vie n’entre pas dans la masse successorale au décès de l’assuré. Il bénéficie dès lors d’une fiscalité favorable. Ainsi, les versements effectués avant les 70 ans de l’assuré sont exonérés de droits de jusqu’à 152 500 € par bénéficiaire. Au-delà, ils sont taxés entre 20 et 31,25 % selon les sommes transmises. Pour rappel, les successions entre parent et enfant sont soumis à une fiscalité (après abattement de 100 000 €) pouvant atteindre jusque 45 %.

- Libre choix : le détenteur d’un contrat d’assurance-vie peut désigner les bénéficiaires de son choix, grâce à la rédaction de la clause bénéficiaire, dès lors que le principe de réserve héréditaire est respecté.

Et tordons le cou à une idée reçue : on peut librement sortir de ce contrat d’épargne disponible, même avant la 8ème année du contrat.(3)

Le PER fait l’affaire

Le Plan d’Épargne Retraite a été créé en 2019 dans le cadre de la loi PACTE. Il permet de se constituer une épargne disponible au moment du départ en retraite.(4)

Par rapport aux dispositifs antérieurs, ses atouts sont multiples.

- Ce dispositif peut être nourri avec différents flux (individuel, collectif, obligatoire). Il peut également accueillir par transfert le capital des dispositifs précédents (Madelin, PERP, article 83, etc.) et ainsi simplifier la gestion de l’épargne retraite. Noter que le PER est librement transférable d’un établissement financier à un autre.

- Une fois en retraite, il offre une forme de liberté au moment de récupérer son épargne. Alors que la sortie de la plupart des dispositifs précédents se faisait sous forme d’une rente viagère, le PER offre le choix : sous forme de capital (en une fois ou de façon fractionnée), de rente ou les deux. Avantage : faciliter la maitrise de son épargne et de ses revenus futurs.

- Les cotisations versées dans un Plan d’Épargne Retraite Individuel (PERIN) peuvent être déduites des revenus professionnels imposables(5). Résultat : un cercle vertueux puisque l’économie fiscale générée peut être à nouveau réinvestie dans l’épargne.

Pour autant, deux facteurs incitent à la prudence.

- Sur le plan fiscal : quand l’heure de la retraite sonne, les primes rachetées rejoignent les revenus imposables ; et sont à ce titre soumis au barème progressif de l’impôt sur le revenu. Mieux vaut dès lors bien évaluer en amont l’écart d’imposition entre le moment de la constitution de l’épargne et celui de la restitution (retraite). Seule cette analyse rigoureuse décidera du réel attrait fiscal du PER.

- Sur le plan successoral : en cas de décès, le PER peut être soumis à une fiscalité moins avantageuse que le contrat d’assurance-vie. De fait, si le titulaire du contrat disparait après 70 ans, les capitaux non-affectées au service de la rente rejoignent la masse successorale, avec un abattement unique de 30 500 € par assuré (plus-value comprise). Toutefois un travail rigoureux en amont sur les clauses bénéficiaires pourra en limiter les impacts.

La Tontine : une solution complémentaire pour renforcer et diversifier votre patrimoine

Nous avons vu que les capitaux liés aux contrats d’assurance-vie ne sont pas intégrés à la succession. Il s’agit donc, dans la mesure du possible, de ne pas les consommer en totalité.

Par ailleurs, celui qui souscrit à un PER devra en sortir de façon progressive s’il veut éviter que la charge fiscale n’écrase ses économies initiales.

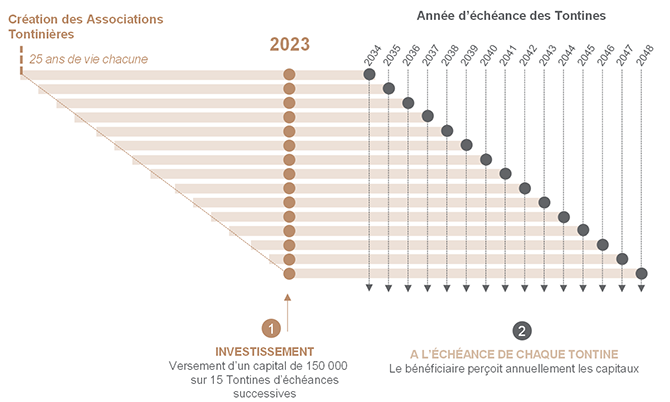

Bonne nouvelle : la Tontine du Conservateur offre une solution complémentaire !

Son avantage : permettre de générer, dans les 10 à 25 ans qui suivent son ouverture, des flux annuels réguliers.

Ces échéances de placement versées sous forme de capital permettent ainsi une planification patrimoniale de long terme.

Avec deux atouts très convaincants :

- Elles offrent la même fiscalité avantageuse que les contrats d’assurance-vie sur les revenus générés (abattements annuels de 4600 € ou 9200 €).

- Si l’assuré vient à disparaitre et que les capitaux sont couverts d’une assurance décès, la transmission vers les bénéficiaires s’opère dans un cadre fiscal avantageux. De fait, l’assiette de taxation sera réduite à la seule prime d’assurance décès.(6)

Conclusion : la constitution d’une épargne complémentaire doit répondre à des objectifs et contextes multiples. Cela implique une fine expertise patrimoniale et une connaissance approfondie des périmètres de chaque dispositif.

Et souvenez-vous : une solution équilibrée passe souvent par la complémentarité !

Le saviez-vous ?

Selon l’INSEE, dans 50 % des couples ayant aujourd’hui 50 ans, le dernier vivant sera centenaire.

(1) Rapport du Conseil d’Orientation des Retraites.

(2) Auxquels s’ajoutent 17,2 % au titre des prélèvements.

(3) Dans le cadre de l’application de la loi Sapin II, la disponibilité du capital des contrats d’assurance-vie peut toutefois être limitée temporairement par le Haut Conseil de Stabilité Financière (HCSF).

(4)Hors cas spécifiques : accidents de la vie et acquisition de la résidence principale.

(5) Dans les limites prévues par le législateur (exemple : 10 % de 8 fois le Plafond Annuel de la Sécurité Social pour un travailleur salarié).

(6) Dans le cas où le souscripteur et l’assuré sont la même personne.

Le dispositif Dutreil est un puissant levier d’ingénierie patrimoniale.

Il permet aux dirigeants qui veulent transmettre leur entreprise de bénéficier d’une exonération fiscale ; sous réserve de conditions et de vigilance. Nos experts vous expliquent tout.

25 % des dirigeants d’entreprise seraient âgés de plus de 60 ans et 11 % de plus de 66 ans . Un tiers des entreprises doivent donc légitimement se poser la question de l’après.

L’occasion de revenir sur le dispositif Dutreil relatif à la transmission d’entreprises.

« Le dispositif Dutreil doit être appréhendé avec précaution et s’inscrire dans une stratégie patrimoniale globale »

Les exonérations partielles du Pacte Dutreil

Le législateur est parti d’un constat. En France, contrairement à de nombreux pays d’Europe, les entreprises familiales françaises peinaient à se prolonger aux générations d’après. En cause : le coût fiscal des transmissions. Le risque : voir s’étioler le tissu entrepreneurial de proximité, pourtant facteur de dynamisme économique et d’emplois locaux.

Dès son instauration en 1999, l’objectif du dispositif Dutreil est donc clair : pérenniser toutes ces entreprises qui animent économiquement et socialement les territoires.

Comment ? En offrant au dirigeant, sous conditions au moment de la transmission, une exonération partielle de 75 % de l’assiette taxable.

Autre avantage : ce dispositif peut être articulé avec le levier fiscal du démembrement de propriété ou avec la réduction de droits de 50 % en cas de donation en pleine propriété avant 70 ans. Il est dès lors particulièrement efficient et peut contracter les droits de donation ou de succession de 45 % à moins de 6 % !

Conditions d’éligibilité

Le dispositif Dutreil s’applique principalement aux sociétés – telles que SA, SAS, SASU, SARL et SCA – qui exercent, au moins de façon prépondérante, une activité industrielle, commerciale, artisanale, agricole, libérale ; ou bien une activité de holding animatrice.

L’exigence de stabilité a guidé les autres conditions d’accès au dispositif Dutreil.

- Un engagement – collectif ou unilatéral – de conservation doit être signé préalablement à la transmission de l’entreprise. Il est pris par le donateur seul ou avec d’autres associés, détenant au minimum 34 % des droits de vote et 17 % des droits financiers.

- L’un des associés signataires de l’engagement collectif ou l’un des bénéficiaires de la transmission doit exercer une fonction de direction dans la société concernée. Et ce pendant les 2 ans de l’engagement de conservation ; et les 3 ans qui suivent la date de transmission.

- Les titres doivent quant à eux être conservés pendant au moins 6 ans :

– Les 2 ans de l’engagement collectif ou unilatéral de conservation.

– Ajoutés à 4 ans minimum d’engagement individuel par chaque bénéficiaire de la transmission. Le délai s’enclenche dès la fin de l’engagement collectif. - Obligations déclaratives : allégées par la loi de finance 2019, elles doivent toutefois être rigoureusement respectées pour bénéficier du dispositif.

Assouplissements possibles

Deux procédés apportent un peu de flexibilité à ce cadre relativement rigide.

- Le Dutreil post mortem : il permet aux héritiers de conclure un engagement de conservation quand l’entrepreneur décédé n’a pas anticipé la transmission.

- La possibilité de réduire l’engagement de 6 à 4 ans : quand les conditions évoquées supra sont en pratique déjà respectées depuis 2 ans, il est possible d’accéder directement à la phase d’engagement individuel de conservation.

Illustration chiffrée

À 68 ans, Henri Lefevre veut transmettre à sa fille unique, 100 % des titres de la société LEFEVRE & CO. Ils sont valorisés à 5 M€ et il en est l’associé unique. Il s’interroge sur la meilleure alternative fiscale.

Option 1 : la « donation démembrée »

Comme Henri Lefevre a 68 ans, l’assiette taxable correspondra à la valeur de la nue-propriété – c’est-à-dire 60 % de la pleine propriété – à laquelle s’applique l’exonération Dutreil de 75 %.

Coût fiscal : 5 M€ x 60 % x 25 % = 750 000 €.

Après application de l’abattement de 100 000 € accordé en matière de transmission entre parents et enfants, l’imposition passe à environ 138 K€, soit une pression fiscale de moins de

2,8 %.

Conformément au mécanisme du démembrement, au décès de M. Lefevre, sa fille deviendra pleine propriétaire sans aucune fiscalité supplémentaire.

Sans le dispositif Dutreil, les droits auraient atteint plus de 1,1 M€, soit 22 % de pression fiscale.

Option 2 : la donation en pleine propriété

Dans ce cas, seule l’exonération Dutreil s’applique.

Le coût fiscal sera dès lors de 5 M€ x 25 % = 1,25 M€.

Résultat : une fiscalité d’environ 353 K€ sur laquelle s’applique un abattement de 50 % dans la mesure où le donateur est âgé de moins de 70 ans. La fiscalité finale sera de 176 K€, soit une pression fiscale de 3,5 %.

Sans le dispositif Dutreil, les droits se seraient élevés à plus de 2 M€, soit une pression fiscale de près de 40 %.

Le cas des holdings : animatrice ou pas ?

Le Pacte Dutreil ne s’applique pas aux activités de location nues et meublées (sauf exception) et aux activités de gestion de son propre portefeuille de valeurs mobilières.

Elle ne s’applique pas non plus aux holdings, c’est-à-dire aux sociétés détentrices de participations dans des filiales ; et dont la vocation principale est de centraliser certains flux comme les remontées de dividendes. Ces structures sont devenues au fil des années un outil fréquent de structuration patrimoniale.

Pour autant, les holdings animatrices peuvent bénéficier du dispositif Dutreil. Sont considérées comme telles, celles qui participent activement à la politique du groupe et apportent de véritables services aux filiales qu’elle détient.

Cette définition relativement floue a généré plusieurs contentieux ; qu’ils soient relatifs au dispositif Dutreil ou à d’autres. Et en la matière, s’autoconvaincre ne fonctionne pas. Il faudra prouver qu’il y a bien une animation réelle et effective. Ainsi, fournir quelques documents ou organiser des réunions ne suffira pas. La holding doit prouver l’existence de véritables actes de gestion. Comme un faisceau d’indices, c’est la convergence de plusieurs éléments qui pourra faire la différence.

Autre facteur de complexité : le critère de la prépondérance, également applicable aux holdings qui exercent une activité annexe à l’animation.

Dans certains cas, le recours au régime des holdings interposées constituera une alternative prudente.

L’importance de conseils avisés

Depuis son élaboration, le dispositif Dutreil a connu pas moins de 14 modifications législatives. Plusieurs remaniements de la doctrine initiale et une abondante jurisprudence incitent donc à le manier avec prudence, raison et circonspection.

Chaque transmission d’entreprise doit être rigoureusement analysée et planifiée en amont.

Si le régime de l’animation est choisi, il faut constituer un dossier solide. Des justificatifs écrits contribueront à attester de l’animation effective exercée par la holding ; et ce, depuis la conclusion de l’engagement de conservation.

C’est une évidence. La complexité et l’évolutivité du Pacte Dutreil exigent un accompagnement avisé du chef d’entreprise. Car ses décisions devront être prises à l’aune de leurs conséquences fiscales ; mais aussi humaines et juridiques.

À noter

L’engagement de conservation peut être collectif ou unilatéral (pris par une personne seule).

On parle de Pacte Dutreil car il peut s’assimiler à une forme de pacte d’associés portant sur la conservation de titres de société.

« Avec des horizons de vie qui s’étirent et des règles qui évoluent dans le temps, il est fondamental de s’assurer de la pérennité des solutions et des techniques juridiques mises en place en se faisant accompagner par des experts. »

À travers nos rendez-vous à vos côtés et nos échanges autour de vos objectifs patrimoniaux, revient souvent le souci de protéger votre conjoint, votre partenaire, la personne qui partage votre vie.

À cette fin, des libéralités en usufruit, telles que des donations ou des legs par testament, sont souvent mises en place dans le cadre du mariage, répondant au double objectif de protéger son conjoint en cas de décès, tout en préservant les droits de ses enfants.

Si ces libéralités sont classiques entre conjoints, elles sont devenues tout aussi fréquentes hors mariage, notamment dans le cadre du Pacs auquel est souvent associé un testament et traditionnellement légué dans ce cadre, à son partenaire, l’usufruit de la résidence principale ou un droit d’usage et d’habitation.

Quels effets en pratique ?

Il n’est pas rare que ces mesures de protection soient privées d’effet, par le jeu des règles de liquidation civiles de la succession et l’application des règles successorales telles que la réserve héréditaire.

Un arrêt majeur en droit patrimonial de la famille, rendu le 22 juin 2022 par la Cour de cassation nous éclaire à ce titre :

Un homme décède, laissant comme héritiers sa partenaire de Pacs, à laquelle il a légué l’usufruitde sa résidence principale, et son unique enfant, né d’une précédente union.

La résidence principale représentant l’essentiel de la succession (80 %), l’enfant estime que le legs, même en usufruit, atteint sa réserve héréditaire, c’est-à-dire empiète sur la part de succession que lui réserve la loi, en l’espèce 50 %.

La Cour de cassation lui donne raison. L’enfant aura droit à être indemnisé par la partenaire, que ce legs devait pourtant protéger.

Cette question en apparence simple tranche en réalité un débat historique autour de la prise en compte et la valorisation de ce legs en usufruit, face aux droits des héritiers réservataires (les enfants en général).

La Cour de cassation, en retenant la valeur en pleine propriété du bien légué, et non la seule valeur de l’usufruit, consacre dans cet arrêt une position lourde de conséquences pratiques, pour tous les couples non mariés, en présence d’enfant, communs ou non.

Quels enseignements en tirer ?

Cet arrêt met d’abord en lumière la différence fondamentale sur le plan juridique entre le mariage et le Pacs.

Depuis la création de ce dernier en 1999, et surtout depuis la suppression en 2007(1) des droits de succession entre partenaires de Pacs, à l’instar des conjoints, le nombre de Pacs ne cesse de progresser.

Les partenaires de Pacs soucieux de se protéger mutuellement en cas de décès y adjoignent souvent un testament et il est courant de penser que ces dispositions offrent la même protection que le mariage.

On dit que sa liberté s’arrête là où commence celle des autres ; le présent arrêt souligne que les libéralités trouvent une limite dans celle de la quotité disponible, là où commence la réserve héréditaire.

Or, cette limite est différente et plus favorable pour le conjoint marié survivant, lequel peut bénéficier de l’usufruit sur la totalité de la succession, au titre d’une quotité disponible spéciale entre époux, sans que les enfants, communs ou non, aient un quelconque recours (Code civil art. 1094-1).

Cette possibilité fait du mariage, outre un droit viager au logement, le cadre juridique le plus protecteur, offrant de surcroît une place importante à la liberté contractuelle, à travers les différents types de régimes matrimoniaux, les avantages matrimoniaux et toutes les clauses non contraires à l’ordre public, visant à faire coïncider objectifs et réalité des opérations.

Quelles solutions mettre en place ?

L’assurance-vie, refuge incontournable, est une solution d’épargne adaptée pour pallier ces inconvénients :

- En offrant le moyen de financer une éventuelle indemnité en réduction, si la réserve héréditaire des enfants est atteinte comme dans la décision de la Cour de cassation.

- En faisant échapper les sommes aux règles du droit successoral, puisque, répétons-le, l’assurance-vie est hors succession sur le plan civil et obéit à ses règles propres de stipulation pour autrui, en faveur des bénéficiaires librement désignés (dans la limite des primes manifestement exagérées).

- En assurant une protection financière, sans taxe sur la transmission des capitaux décès(3).

Ainsi, l’assurance-vie jouera un rôle extrêmement important susceptible de prévenir les risques au moment douloureux où l’on perd son partenaire. Elle permettra également, par la rédaction de la clause bénéficiaire, de protéger le partenaire ou le conjoint survivant notamment par la mise en place de clauses bénéficiaires à quotité, de clauses à option, ou de clauses démembrées permettant de faire le meilleur choix le moment venu, tout en protégeant les enfants.

La Tontine est un placement complémentaire qui, au-delà de ses atouts sur le plan financier, permet, dans le cadre d’une garantie décès ad hoc facultative, de désigner des bénéficiaires à travers une clause personnalisable. En cas de décès, ces derniers perçoivent les capitaux assurés hors succession et très peu fiscalisés(4), permettant ainsi d’atteindre des objectifs similaires à ceux de l’assurance-vie.

(1) Loi TEPA du 21 août 2007.

(2) Source Insee – Chiffres Clés Mariage et Pacs, paru le 17 janvier 2023.

(3) Les époux, partenaires de Pacs et frères et soeurs sous conditions (CGI 796-0 ter) sont exonérés de droits de succession et de taxes sur les capitaux décès.

(4) En cas d’adhésion avant les 70 ans de l’assuré, seul le montant de la dernière cotisation de l’assurance en cas de décès sera taxé dans les conditions de l’article 990I du CGI. Il n’y a pas d’assujettissement aux prélèvements sociaux.

Mieux connaître le régime fiscal Dutreil pour en tirer profit

Longtemps, les transmissions d’entreprises familiales se sont réalisées sans dispositif spécifique applicable à ce bien très particulier que constitue l’entreprise.

Ceux qui s’adonnent à un peu d’archéologie fiscale savent que le législateur avait adopté en 1995 le premier dispositif d’exonération partielle applicable à la transmission à titre gratuit d’entreprise. Ce dispositif avait été censuré par le Conseil constitutionnel pour rupture d’égalité devant l’impôt, considérant l’avantage accordé aux bénéficiaires disproportionné par rapport aux contraintes exigées.

C’est en 1999 qu’un nouveau texte est adopté. Les faiseurs de ce texte, échaudés par la première tentative non-aboutie de 1995, veillent à un savant équilibre entre avantages et contraintes. Ainsi, un dispositif d’exonération de droits de succession à hauteur de 50 % de la valeur des titres est mis en place en cas de décès du dirigeant sous conditions notamment d’engagements de conservation, collectif puis individuel, des titres de longue durée : 16 ans au global. L’ancêtre du Dutreil était né !

Une fois ce socle posé, le législateur a procédé à de multiples modifications du dispositif, quatorze en 20 ans. Les premières furent majeures :

- 2003, pour une extension du dispositif aux donations ;

- 2005, pour un relèvement du taux d’exonération de 50 % à 75 % ;

- et 2008, pour limiter l’engagement collectif à deux ans minimum et l’engagement individuel à quatre ans.

Les points clés du Pacte Dutreil

-

-

Une assiette fiscale fortement réduite : un abattement de 75 % sur la valeur des titres transmis

-

Une réduction des droits de donation de 50 % en cas de donation en pleine propriété des titres transmis avant les 70 ans du donateur

Les critiques qui visent à dénoncer ces multiples ajustements sont-elles fondées ?

Les conseils qui accompagnent les dirigeants d’entreprise sont conscients de la difficulté de confronter le droit aux multiples schémas économiques de transmission. Les ajustements législatifs successifs du régime Dutreil ont été motivés, soit dans un souci d’adapter le texte légal à la réalité des opérations de transmission, soit pour l’assouplir et augmenter ainsi la cible des entreprises susceptibles d’en bénéficier.

Le régime est certes devenu complexe, exigeant, mais n’oublions pas qu’un casse-tête permet un grand nombre de combinaisons.

2021 fut une année riche

- L’instruction fiscale commentant les derniers ajustements du dispositif adoptés par la loi de finances pour 2019 est parue au BOFIP(1) en avril 2021.

- Elle a ensuite donné lieu à une consultation publique jusqu’au 6 juin 2021.

- Les commentaires définitifs ont été publiés le 21 décembre 2021.

Certaines définitions, notamment celles relatives à la notion d’activité éligible et prépondérante, de holding animatrice et des personnes éligibles pour le respect des conditions de direction, ont été rebattues. Les solutions retenues répondent favorablement à un certain nombre de préoccupations révélées dans le cadre de la consultation publique.

| Au-delà des débats, aujourd’hui techniques, demain peut-être politiques, restons conscients de l’effort mené ces vingt dernières années pour faire vivre un régime de faveur qui permet en France la transmission à titre gratuit d’entreprise dans des conditions fiscales permettant, à ce moment clé, d’assurer la stabilité de l’actionnariat et la pérennité de l’entreprise. |

Sans ce dispositif, la transmission à titre gratuit d’entreprise s’opérerait à des taux marginaux de 45 % en ligne directe et 60 % entre non-parents. Ce sont ces taux qui conduisaient à la vente de l’entreprise pour payer les droits de succession.

Sur un plan technique, il faut avoir conscience que l’exonération actuelle s’applique, lorsque toutes les conditions sont réunies, à l’ensemble des biens appartenant à la société éligible, soumis par définition au risque d’entreprise et non aux seuls « biens nécessaires », qualificatif qui avait en son temps été source d’insécurité fiscale en matière d’impôt sur la fortune.

C’est une véritable opportunité qu’il faut saisir : les enjeux en cause nécessitent anticipation, réflexion et sécurisation du dispositif. Votre conseiller peut faire appel à nos équipes d’ingénieurs patrimoniaux de votre région pour vous accompagner.

Sur la période 2015-2020, selon les données de la DGFIP(2) :

Le nombre de pactes Dutreil signés

est en forte hausse.

Plus de 2 000

signatures annuelles entre 2018 et 2020,

contre 700 entre 2008 et 2009.

L’essentiel des pactes Dutreil a été signé

dans le cadre de donations.

Plus de 90 %

d’entre eux entre 2018 et 2020 et donc

moins de 10 % dans le cadre de successions.

(1) Bulletin Officiel des Finances Publiques.

(2) Direction Générale des Finances Publiques.

Corinne Caraux, auteur de cet article, était en poste à la Direction de la législation fiscale lors de la rédaction des textes « Dutreil ».

Lire la suite

-

Assurance-vie : la clause bénéficiaire au service de la planification successorale

En plus de pouvoir répondre à des objectifs d’épargne (constituer des revenus complémentaires au sein d’une enveloppe de capitalisation), l’assurance-vie apporte des solutions différenciantes pour préparer la transmission de son patrimoine et la protection de ses proches en cas de décès.

Lire l'article

En effet, les sommes placées en assurance-vie correspondent bien souvent à l’épargne que l’on souhaite conserver sur le long terme pour faire face à des besoins liés à l’allongement de la durée de vie. -

Dirigeants d’entreprise : quelles solutions pour protéger votre activité en cas de décès ou invalidité ?

En cas de décès prématuré de son dirigeant ou de certains cadres et spécialistes indispensables, l’entreprise peut se heurter aux plus graves difficultés : disparaître immédiatement ou à brève échéance ; voir aussitôt son chiffre d’affaires et ses bénéfices chuter fortement ; en toute hypothèse, subir un véritable sinistre pour elle-même.

Lire l'article

En plus de pouvoir répondre à des objectifs d’épargne (constituer des revenus complémentaires au sein d’une enveloppe de capitalisation), l’assurance-vie apporte des solutions différenciantes pour préparer la transmission de son patrimoine et la protection de ses proches en cas de décès.

En effet, les sommes placées en assurance-vie correspondent bien souvent à l’épargne que l’on souhaite conserver sur le long terme pour faire face à des besoins liés à l’allongement de la durée de vie.

Cependant, cet objectif de gestion d’une épargne longue ne doit pas faire oublier le levier que constitue l’assurance-vie sur un plan civil pour planifier sa transmission de patrimoine.

En effet, les capitaux décès ne sont pas contraints par les règles du droit successoral et peuvent échapper à certains principes du droit des régimes matrimoniaux.

| Côté droit successoral, le capital en cas de décès est versé en fonction de la clause bénéficiaire. En principe, il n’est – sauf primes manifestement exagérées – ni rapportable à la succession, ni ne peut être réduit. |

| Côté droit des régimes matrimoniaux, une disposition spécifique du Code des assurances précise que les sommes reçues par l’époux commun en biens, bénéficiaire d’une assurance souscrite par son conjoint, lui appartiennent en propre, même si les primes ont été payées par la communauté. |

Pour que ces dispositions favorables s’appliquent,

il est cependant nécessaire que le bénéficiaire soit déterminé.

Pour préserver les droits des souscripteurs-assurés, les assureurs intègrent dans leur contrat d’assurance une clause bénéficiaire standard. Celle-ci désigne au rang des premiers bénéficiaires le conjoint car la protection du conjoint survivant reste bien souvent une priorité des familles.

Néanmoins, la protection du conjoint doit s’apprécier de manière globale et dans le temps

Un audit patrimonial de la situation des époux et de leurs objectifs peut révéler que le conjoint est suffisamment, ou en partie, d’ores et déjà protégé soit par le régime matrimonial des époux soit par son patrimoine actuel et futur : héritage, donations, retraite par répartition et par capitalisation ou pension de réversion.

Dans cette hypothèse, le souscripteur-assuré pourra initier une réflexion de sa transmission successorale et décider d’aménager sa clause bénéficiaire au profit notamment de ses enfants, voire de ses petits-enfants.

Des clauses simples peuvent être envisagées : clause avec répartition des capitaux entre le conjoint et les enfants, clause au bénéfice des enfants seulement, clause au bénéfice des petits-enfants

S’agissant de la clause au bénéfice des petits-enfants, les grands-parents souscripteurs devront se poser la question de savoir s’ils souhaitent une égalité entre chaque petit-enfant ou une égalité par souche lorsque chaque enfant a un nombre d’enfants différent.

Par ailleurs, en fonction de l’âge des petits-enfants, une clause de remploi accompagnée d’une clause d’inaliénabilité et la désignation d’un tiers administrateur peuvent également être envisagées.

Les ressources de la pratique de l’ingénierie patrimoniale permettent également de proposer des clauses plus complexes

La clause bénéficiaire démembrée, par exemple, pourra assurer au conjoint survivant la pleine disposition des capitaux au décès de l’assuré et permettre au souscripteur-assuré d’organiser à terme la répartition des sommes entre ses enfants.

- Elle présente également l’avantage, lorsque c’est souhaitable, de retarder la perception des sommes par les enfants.

- Une rédaction sur mesure pourra être envisagée, si c’est opportun, pour différencier le traitement de chaque enfant.

La rédaction ou le changement de la clause bénéficiaire doit faire l’objet d’un conseil avisé et d’une rédaction claire, pour éviter les difficultés d’interprétation au moment de la délivrance des capitaux.

La désignation nominative(1) et l’ouverture de contrats d’assurance-vie aux noms des futurs bénéficiaires, lorsqu’elle est opportune, faciliteront grandement la libération, le moment venu, des capitaux décès.

(1)Sauf conjoint

La clause à option, alternative moins connue, permettra également de répartir les capitaux décès entre le conjoint survivant et les enfants, voire les petits-enfants, mais sa spécificité réside dans sa flexibilité qui donne la main au conjoint survivant de décider le moment venu, c’est-à-dire au décès de l’assuré, la quotepart qu’il souhaite percevoir. La quote-part non acceptée reviendra aux autres personnes désignées.

Autant de formules existent que de cas particuliers révélés par les objectifs des familles.

Votre conseiller commercial se tient à votre disposition pour auditer les clauses bénéficiaires de vos contrats.

NOS SOLUTIONS

L’assurance-vie

Un contrat d’assurance-vie souple, bâti sur une offre financière haut de gamme reconnue

En savoir plus