Solides dans la volatilité !

Publié le 23 novembre 2023

Comment valoriser et diversifier son épargne dans la performance et l’équilibre ? Le tout sans subir ce fameux indice de la volatilité des marchés – VIX pour volatility index – représentatif des phases de stress des marchés financiers ? Nous vous partageons trois solutions.

« La peur est mauvaise conseillère » dit l’adage à raison. Alors, quand l’actualité boursière met la pression, il est urgent… de se poser ; pour analyser et composer.

D’autant que le biais cognitif nommé « pensées de groupe » amplifie les mouvements d’achats ou de ventes. Car les épargnants, sans en avoir conscience, accompagnent voire amplifient souvent les tendances des marchés financiers. Les moutons du Panurge de Rabelais ou plus spécifiquement le biais de la finance comportementale…

Une logique pas si logique

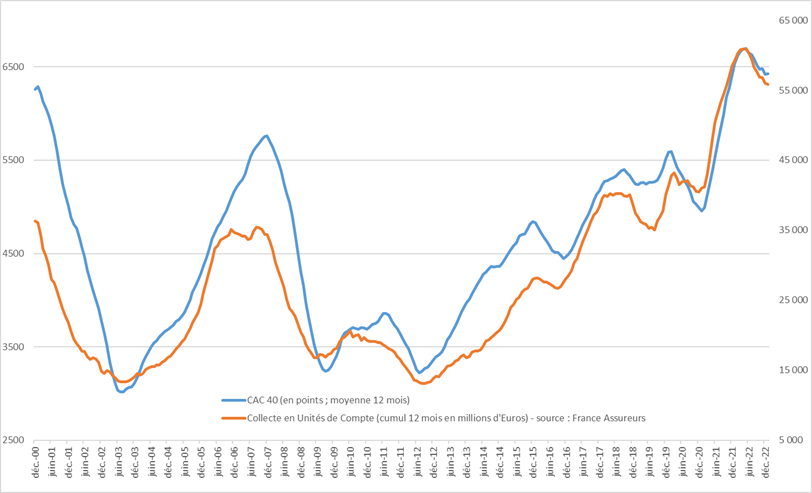

Les épargnants investissent plus massivement en Bourse quand les marchés vivent des périodes de hausse importante ; et présentent en conséquence des niveaux élevés. Ils sont plus rares à investir quand les baisses sont importantes ou que les niveaux sont bas (cf. schéma infra).

Pour les experts, il semble pourtant naturel d’anticiper une baisse quand les marchés sont hauts et une hausse quand ils sont bas.

Source CAC 40 : Bloomberg – Source collecte en unités de compte : France Assureurs

Résultat : entre les périodes dominées par des réactions irrationnelles et la tendance humaine à privilégier, le fait récent au potentiel à venir, difficile de s’y retrouver !

Pour vous orienter vers des types de placement robustes, performants et équilibrés, sans y engloutir trop de temps, nous vous proposons trois stratégies.

Toutes distinctes mais avec un dénominateur commun : elles donnent de la valeur au temps.

Produits structurés : diversification et visibilité

Ils présentent deux caractéristiques principales :

- Une date de remboursement définie d’avance : soit avec une échéance fixe soit avec des possibilités de remboursement en cours de vie (entre 2 et 10 ans).

- Un couple rendement/risque bien identifié par les épargnants dès souscription.

Résultat : plus de lisibilité et de sérénité dans les tumultes boursiers.

Exemple : parmi les produits structurés proposés par Le Conservateur, les bien nommés Conservateur Double Opportunité cumulent les atouts.

Ils permettent de bénéficier à échéance d’une performance positive ; que les indices boursiers – CAC 40 ESG ou Eurostoxx 50 ESG – soient à la hausse (dans la limite de +40/45/50% pour les supports actuellement commercialisés) ou à la baisse (jusqu’à -40/-45/-50% pour les supports actuellement commercialisés).

Cette mécanique originale permet de mettre à profit la volatilité des marchés financiers (à la hausse comme à la baisse) pour créer dans la durée de la performance.

La logique est identique pour les supports qui proposent une garantie du capital au terme. Ainsi, même si le produit structuré traverse à un moment une moins-value latente, l’épargnant sait qu’il retrouvera son capital au terme prévu d’entrée ; tout en optimisant la performance initialement envisagée.

Fonds datés : le temps compte !

À l’inverse des produits structurés dont la gestion vise à suivre mécaniquement une formule définie ou un indice financier, les fonds datés sont gérés activement par des professionnels de la gestion d’actif. Les plus répandus sont les fonds obligataires à échéance.

Ces fonds obligataires, majoritairement investis dans des obligations d’entreprises présentent deux caractéristiques avantageuses :

- une date d’échéance connue à l’avance ;

- la possibilité de capitaliser les intérêts issus des obligations jusqu’à leur échéance (appelé « portage obligataire ») ;

- Ces fonds bénéficient également d’une diversification des risques liée aux nombres d’émetteurs différents au sein des portefeuilles.

La gestion active de ces fonds visent à évaluer régulièrement la qualité des titres détenus afin d’éviter les émetteurs obligataires présentant les risques jugés les plus importants.

Gestion à horizon déterminé : souplesse et performance

Cette technique permet de maximiser le rendement d’un portefeuille d’actifs financiers selon un terme fixé d’avance.

Son principe : moduler sa composition en fonction du temps restant avant échéance pour capter la performance à long terme des marchés financiers ; tout en sécurisant progressivement les placements à l’approche du terme.

Le Plan d’Épargne Retraite offre par exemple ce type de gestion profilée.

Le PER, grâce à l’option de gestion profilée, propose une gestion évolutive permettant de réduire progressivement les actifs les plus dynamiques – à l’approche de l’âge déclaré et prévisible de départ à la retraite, c’est-à-dire du terme prévisible de consommation de son épargne.

La Tontine s’inscrit aussi dans cette gestion à horizon déterminé.

Majoritairement investie au début de sa gestion sur les actifs les plus dynamiques – actions, actifs non cotés, dettes obligataires privées… – elle fait peu à peu place, à mesure qu’approche l’échéance, à des actifs plus prudents. Résultat : une performance consolidée.

En somme, la gestion à horizon déterminé permet :

- de capitaliser sur la dynamique de long terme des marchés financiers,

- tout en bénéficiant d’une sécurisation des placements à l’approche du terme – en évitant ainsi les mauvaises surprises au moment où l’épargne est récupérée.

Dernier atout de la gestion à horizon déterminée : l’opportunité d’une planification patrimoniale grâce aux différentes échéances des placements sélectionnés et adaptée à chaque profil d’investisseur (prudent, équilibré, dynamique).

Et vous, quel épargnant êtes-vous ?

Seule une approche personnalisée et sur-mesure permet de trouver la bonne place de ces solutions dans les patrimoines de chacun. Le produit d’épargne n’est en effet adapté que si il répond à un objectif identifié et à un profil d’épargnant. Contactez-nous !