Contribuez au maintien de votre niveau de vie à la retraite

Contribuez au financement, dès aujourd’hui et dans la durée, d’un complément de revenus pour faire face à l’incertitude liée au montant de votre future pension.

Localisez-vous et découvrez l'agence la plus proche

Les agences les plus proches de chez vous

Nos solutions

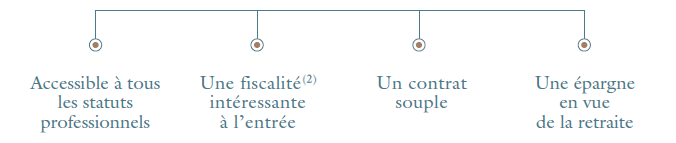

La réforme de l’épargne-retraite introduite par la loi PACTE (1) offre aux épargnants de nouvelles solutions d’épargne de long terme et permet de regrouper en un seul plan les différents produits existants (PERP, Madelin...) : le Plan d’Epargne Retraite.

Soucieux de vous faire bénéficier d’un ensemble de solutions adaptées à votre situation personnelle, Le Conservateur vous propose le contrat Conservateur Épargne Retraite.

Contacter un agentAvec Conservateur Épargne Retraite, vous déterminez la fréquence de vos versements en fonction de votre situation personnelle et professionnelle. Vous préparez ainsi votre retraite au fur et à mesure.

Conservateur Épargne Retraite est un contrat de retraite adapté aux carrières professionnelles actuelles empreintes de mobilité.

| Plusieurs façons de constituer votre épargne Vous pouvez alimenter votre plan en toute liberté à partir de versements volontaires déductibles ou non sur option mais aussi de transferts issus : – de vos anciens produits retraite supplémentaire (PERP et Madelin notamment) – de votre épargne salariale préconstituée (PERCO, PERCOI) – de vos anciens contrats de retraite obligatoire (article 83 du CGI-PERO) précédemment constitués. Les transferts peuvent être soumis à conditions. |

(1) Le plan d’action pour la croissance et la transformation des entreprises (PACTE) ambitionne de donner aux entreprises les moyens d’innover, de se transformer, de grandir et de créer des emplois. Son volet concernant l’épargne-retraite vise à simplifier et harmoniser les différents produits existants.

(2) Selon la fiscalité actuellement en vigueur. L’adhérent peut renoncer de manière expresse et irrévocable au principe de déduction fiscale des cotisations.

(3) Conditions légales à compter au plus tôt de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge légal de départ en retraite.

Contribuez au financement, dès aujourd’hui et dans la durée, d’un complément de revenus pour faire face à l’incertitude liée au montant de votre future pension.

Préservez l’avenir de vos proches en cas de décès en phase de constitution comme de restitution, en les désignant bénéficiaires.

Les sommes versées sur Conservateur Épargne Retraite sont déductibles des revenus imposables(2), dans la limite de plafonds fixés annuellement.

(1) La fiscalité et le régime social sont susceptibles d’évoluer. Les informations sont communiquées selon les textes en vigueur au 1er janvier 2025.

(2) Sauf renonciation expresse et irrévocable au principe de déduction fiscale des cotisations.

Avec Conservateur Épargne Retraite, vous disposez d’une totale liberté quant à la fréquence de vos versements, en fonction de votre situation personnelle et professionnelle. Vous préparez ainsi votre retraite au fur et à mesure.

Selon votre appétence au risque, votre conseiller dédié vous accompagnera selon trois stratégies pilotées d’investissement disponibles. Vous pouvez aussi gérer vous-même votre allocation selon vos propres orientations et choix, en optant pour la gestion libre.

Conservateur Épargne Retraite est un contrat de retraite adapté aux carrières professionnelles actuelles empreintes de mobilité grâce à différentes possibilités de constitution de l’épargne, différents cas de déblocages et sorties possibles lors de la liquidation.

Au dénouement de l’adhésion(1), vous pourrez choisir librement de disposer de votre épargne, sous forme de capital (en une seule fois ou fractionné), sous forme de rente viagère, ou selon une combinaison de ces deux solutions.

Si vous optez, lors de l’adhésion, pour une sortie en rente(2), ce choix est irrévocable.

(1) Le dénouement de l’adhésion intervient au plus tôt à la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse ou de l’âge légal de départ en retraite.

(2) Lorsque les quittances d’arrérages mensuelles de la rente ne dépassent pas 110 €, l’assureur peut procéder à son rachat avec l’accord de l’adhérent. Cette faculté s’exerce au moment de la liquidation ou lorsque la rente est en cours de service.

Tout en préparant votre retraite avec Conservateur Épargne Retraite, vous protégez aussi vos proches.

Voici les chiffres de nos performances sur l’ensemble de l’année 2024.

| POURCENTAGE INVESTI EN UNITÉS DE COMPTE(2) | ENCOURS INFÉRIEUR À 150 000 €(3) | ENCOURS SUPÉRIEUR À 150 000 €(3) |

|---|---|---|

| 70 % et plus | 4,00 % | 4,25 % |

| De 60 % à moins de 70 % | 3,75 % | 4,00 % |

| De 50 % à moins de 60 % | 3,50 % | 3,75 % |

| De 40 % à moins de 50 % | 2,30 % | 2,50 % |

| Moins de 40 % | 1,10 % | 1,10 % |

(1) Taux de rendement annuel 2024 du fonds en euros du contrat, net de frais de gestion et avant prélèvements sociaux et fiscaux, en l’absence de rachat ou autre sortie, de versement et/ou d’arbitrage. Hors frais liés aux opérations spécifiques (versements, arbitrages).

(2) Part moyenne d’unités de compte, évaluée sur l’ensemble de l’année 2024 en intégrant les opérations réalisées durant l’exercice sur les différents supports (rachats ou autres sorties, versements, arbitrages). Le calcul est réalisé selon une fréquence mensuelle.

(3) Montant total au 31 décembre 2024 de la valeur de transfert de Conservateur Épargne Retraite.

Les performances passées ne préjugent pas des performances à venir.

Sélection Premium PER individuel 2023-2024

Good Value For Money, décembre 2023

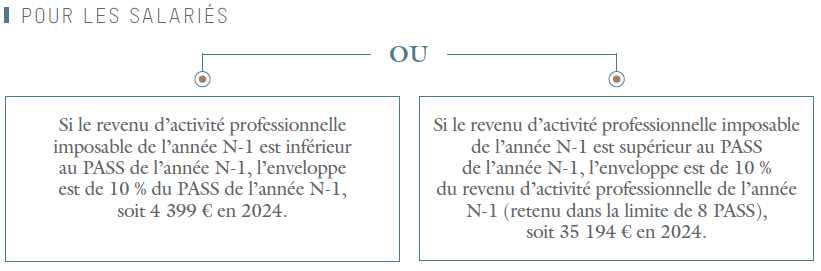

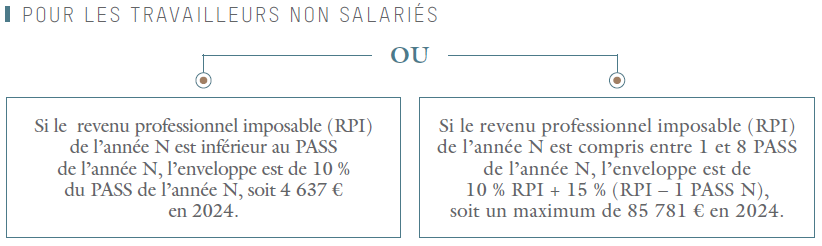

Pendant la phase d’épargne, vos versements volontaires sont déductibles (1) (2), au titre de l’impôt sur le revenu, du revenu net global. La déduction s’opère dans la limite des revenus soumis au barème fiscal plafonné à un montant correspondant à :

Cette enveloppe maximale de déduction est réduite des versements opérés au titre de contrats d’épargne-retraite, diminuée de l’abondement à un PERCO ou un PERCOL et des versements employeur et salarié au titre d’un article 83 du CGI ou d’un PERO, dans le respect des plafonds définis par la réglementation en vigueur. Le plafond annuel est majoré, le cas échéant, de celui non utilisé au cours des trois années précédentes et/ou de celui de son conjoint, sur option.

Le bénéfice de la déductibilité des versements n’est acquis que si vous êtes imposable.

Sur option de l’adhérent, les versements volontaires peuvent ne pas être déduits de l’assiette imposable. Les travailleurs non salariés ou travailleurs non salariés agricoles peuvent bénéficier d’une déduction fiscale des cotisations versées au titre des contrats d’épargne-retraite supplémentaire auxquels ils ont adhéré, dans les limites définies par la réglementation en vigueur(2).

(1) Pour les salariés, article 163 quatervicies du CGI.

(2) Pour les travailleurs non salariés, articles 154 bis et 154 bis-0 A du CGI.

La fiscalité et le régime social applicables sont susceptibles d’évoluer. Les informations sont communiquées selon les textes en vigueur au 01/01/2024 .

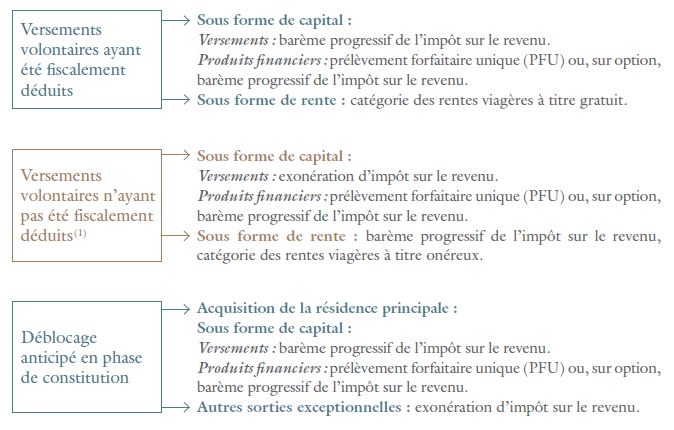

La fiscalité appliquée lors du règlement des prestations varie selon l’origine des versements et le type de sortie :

Les prestations, qu’elles soient versées sous forme de rente ou de capital, et les gains sont soumis aux prélèvements sociaux au taux applicable selon leur nature.

Il n’est pas appliqué de prélèvements sociaux durant la phase d’épargne sur les supports d’investissement.

Constitué sous forme d’un contrat d’assurance, il peut être investi dans des unités de compte, lesquelles peuvent également être éligibles à l’IFI. Pour autant, durant la phase d’épargne, le PER est un contrat par nature non rachetable, à l’exception des hypothèses mentionnées par le I de l’article L. 224-4 du code monétaire et financier.

La simple existence de l’événement permettant le déblocage suffit à donner au contrat un caractère rachetable.

La fiscalité et le régime social applicables sont susceptibles d’évoluer. Les informations sont communiquées selon les textes en vigueur au 01/01/2025.

Nous vous invitons à vous rapprocher de votre Conseiller en Gestion de Patrimoine, Agent Général d’Assurance, pour analyser la fiscalité des prestations liées aux versements effectués dans le cadre de l’épargne salariale et des versements obligatoires.

(1) Sur option de l’adhérent.

La désignation des bénéficiaires

Le Plan d’Épargne Retraite se distingue par sa flexibilité en matière de transmission de patrimoine. En effet, il permet de désigner librement les bénéficiaires de votre épargne, que ce soient votre conjoint, vos enfants, vos proches ou toute autre personne de votre choix.

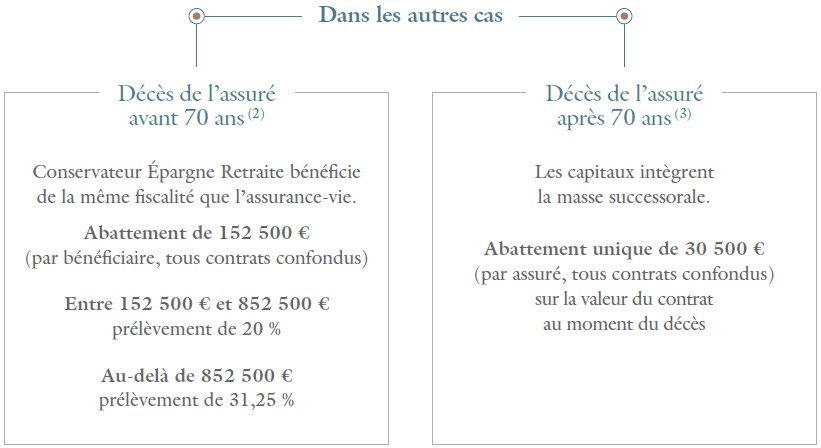

Traitement fiscal du capital en cas de décès de l’assuré

En cas de décès de l’assuré, un régime favorable (1) s’applique aux bénéficiaires désignés :

– Une exonération fiscale complète, sans limite de montant, lorsque le bénéficiaire est le conjoint ou le partenaire pacsé du défunt ;

– Les frères et sœurs vivant sous le même toit que l’assuré bénéficient, sous certaines conditions, d’une exonération fiscale.

Le montant du capital décès est libéré en une fois en exonération des prélèvements sociaux sur les plus-values.

(1) Selon la fiscalité en vigueur au 01/01/2025, susceptible d’évoluer.

(2) Selon l’article 990 I du Code général des impôts.

(3) Selon l’article 757 B du Code général des impôts.

La fiscalité et le régime social applicables sont susceptibles d’évoluer. Les informations sont communiquées selon les textes en vigueur au 01/01/2025.

Le contrat Conservateur Épargne Retraite implique un engagement à long terme, avec des fonds indisponibles jusqu’à la retraite. Les retraits anticipés sont soumis à des conditions spécifiques.

Bien que les cotisations au contrat Conservateur Épargne Retraite puissent être déductibles de l’impôt à l’entrée, les prestations à la retraite sont imposables. Le report d’imposition est donc à prendre en considération.

Les performances de Conservateur Épargne Retraite dépendent des investissements choisis. Comme tout investissement, il comporte un certain niveau de risque, et les rendements peuvent fluctuer

à la hausse comme à la baisse en fonction des fluctuations des marchés. L’assureur ne s’engage que sur le nombre d’unités de compte et non sur leur valeur. L’investissement sur des supports unités de compte présente un risque de perte en capital.

Le Plan d’Épargne Retraite ne bénéficie pas du même traitement successoral que l’assurance-vie pour les décès après 70 ans.

Le choix pour la liquidation sous forme de rente à l’adhésion est irrévocable.

EN COMPLÉMENT

Comment prolonger son niveau de vie à l’issue de sa vie professionnelle ? Quelle stratégie adopter pour optimiser ses revenus et sa fiscalité sans mettre son patrimoine en danger ? Nos experts vous éclairent.

En savoir plusPour en savoir plus sur ces produits, nous vous invitons à consulter les documents d’informations en cliquant ici : Documentation sur nos produits.

Une nouvelle fois, face à l’adversité, les Européens semblent en mesure de se souder pour apporter une réponse collective aux attaques en provenance de la nouvelle administration américaine et de la Russie, au point, même, de renouer les liens avec les Britanniques, qui avaient quitté le navire avec fracas depuis 2020. Quand bien même on […]

Le second mandat de D. Trump est marqué d’une radicalité protectionniste sans égale depuis les années d’avant la 2nde guerre mondiale. Depuis sa prise de fonction, le 20 janvier, le président américain a déjà imposé ou menacé de droits de douane de : L’énumération, à quelques oublis près, donne le tournis. L’épopée, pourtant, n’est sans doute […]

À contrecourant des autres pays développés, la Banque du Japon (BoJ) a relevé ses taux directeurs d’un quart de point en janvier, à 0,5 %. Le fait pourrait paraître anecdotique tant ses taux restent bas en comparaison de ce qu’ils sont ailleurs. Il l’est moins avec du recul. Leur niveau correspond, en effet, à un plus […]